تحليل مالي

-

تصميم

20235

- تصاميم سوشيال ميديا 5805

- منشورات سوشيال ميديا 3175

- إعلانات سوشيال ميديا 1580

- صور مصغّرة 859

- غلاف سوشيال ميديا 144

- فلاتر وعدسات وهايلايتس 34

- ملصقات تطبيقات التواصل 13

- تصميم وتعديل شعارات 3604

- تصميم مواقع وتطبيقات 1827

- تصاميم توضيحية 2005

- تصاميم مهنية 1177

- تصميم كتب ومطبوعات 1280

- فلاير وبروشور ورول اب 313

- تصميم غلاف كتاب 326

- تنسيق كتب 211

- تصميم كتب أطفال 161

- مطبوعات مكتبية 147

- تصميم منيو 122

- تصاميم العلامة التجارية 949

- تصاميم تسويقية 660

- تعديل وتحسين الصور 747

- فن ورسم 566

- رسوم كرتونية 373

- بورتريه وكاريكاتير 96

- تصميم شخصيات 3d 37

- تصميم خلفيات 26

- تصاميم الألعاب 15

- تصميم ستوري بورد 11

- تصميم رموز NFT 8

- تصاميم 3d 388

- دعوات وتهنئة ومعايدات 401

- تصميم أزياء وإكسسوارات 307

- تصاميم نصيّة إبداعية 191

- الرسم بالذكاء الاصطناعي 205

- أخرى 123

-

برمجة وتطوير

13944

- تطوير مواقع 6421

- إنشاء موقع إلكتروني 3757

- إنشاء صفحة هبوط 1711

- اختبارات تجريبية 257

- إصلاح أخطاء المواقع 151

- تخصيص وتعديل المواقع 185

- حماية وتأمين المواقع 112

- نسخ احتياطي ونقل استضافة 60

- مدونات بلوجر 188

- ووردبريس 1227

- إنشاء موقع ووردبريس 713

- تنصيب ووردبريس 130

- إصلاح مشكلات ووردبريس 90

- تخصيص وتعديل ووردبريس 73

- تحسين سرعة ووردبريس 69

- إضافات ووردبريس 56

- تعريب قوالب ووردبريس 39

- حماية ووردبريس 30

- نسخ احتياطي ونقل استضافة 27

- إنشاء متجر إلكتروني 732

- تطوير تطبيقات جوال 1690

- إنشاء تطبيق 1100

- تعديل التطبيقات 151

- إصلاح مشكلات التطبيقات 127

- تحويل موقع إلى تطبيق 70

- تحويل تصميم إلى تطبيق 105

- رفع التطبيقات على المتاجر 75

- ريسكين التطبيقات 38

- إعلانات تطبيقات الجوال 24

- تطوير برمجيات 1605

- تطبيقات سطح المكتب 569

- إنشاء تطبيق ويب 260

- واجهات API وتكاملات 249

- تحويل تصميم لموقع 247

- تطوير شات بوت 128

- تطوير AI Chatbot 43

- أنظمة ERP و CRM 68

- بوابات دفع إلكتروني 41

- لغات برمجة 1131

- تطوير ألعاب 158

- دعم فني تقني 803

- سيرفرات ولينكس 188

- شبكات 176

- أنظمة تشغيل وبرمجيات 159

- استضافات ونطاقات 83

- أمن وحماية بيانات 60

- إدارة البريد الإلكتروني 31

- أخرى 106

- أخرى 127

- ذكاء اصطناعي وتعلم الآلة 676

-

فيديو وأنيميشن

3116

- فيديوهات سوشيال وإعلانات 922

- تحرير الفيديو 847

- أنيميشن وموشن جرافيك 944

- موشن جرافيك 576

- وايت بورد 133

- تحريك شعار 97

- رسوم متحركة للأطفال 40

- تحريك شخصيات 28

- أنيميشن 2D 45

- أنيميشن 3D 25

- إنتاج الفيديو 163

- تصوير فيديو UGC 43

- دعوات وتهنئة ومعايدات 45

- فيديوهات شرح وتعليم 27

- فيديوهات منتجات 3D 14

- فيديوهات دينية 34

- تصميم فيديو بالذكاء الاصطناعي 207

- أخرى 13

- هندسة وعمارة 3141

-

تسويق رقمي

3743

- التسويق عبر مواقع التواصل 1077

- إدارة حسابات التواصل 511

- التسويق على فيسبوك 205

- التسويق عبر انستقرام 87

- التسويق عبر يوتيوب 78

- التسويق عبر واتساب 63

- التسويق عبر تليجرام 35

- التسويق عبر تويتر 28

- التسويق على سناب شات 33

- التسويق عبر تيك توك 33

- التسويق عبر بنترست 4

- إعلانات مواقع التواصل 403

- إعلانات فيس بوك 161

- إعلانات تيك توك 85

- إعلانات سناب شات 74

- إعلانات انستقرام 52

- إعلانات يوتيوب 19

- إعلانات تويتر 12

- تحسين محركات البحث 1070

- باك لينك 318

- جيست بوست 233

- تحليل سيو شامل 129

- بحث كلمات مفتاحية 54

- سيو متاجر إلكترونية 121

- سيو محلي Local SEO 50

- سيو يوتيوب 41

- تحليل منافسي SEO 18

- خدمات سيو أخرى 106

- أساليب التسويق 599

- التسويق عبر محركات البحث 145

- إعلانات المواقع 104

- تسويق قواعد البيانات 196

- الإضافة لأدلة المواقع 34

- التسويق عبر المنتديات 43

- التسويق عبر البريد الإلكتروني 41

- التسويق عبر الشبكات الإعلانية 18

- تسويق تطبيقات الجوال 9

- النشر الصحفي 9

- خطط واستشارات تسويقية 404

- تحليل الويب 143

- أخرى 47

-

أعمال

3808

- تخطيط أعمال 625

- دراسة جدوى 159

- استشارات أعمال 183

- خطط عمل 91

- أسماء تجارية 86

- الجودة والاعتماد ISO 43

- تأسيس مشاريع 25

- بحث السوق 24

- إدارة مخاطر 13

- خدمات قانونية 445

- خدمات مالية ومحاسبية 548

- محاسبة ومسك دفاتر 295

- قوائم مالية 86

- محاسبة ضريبية 54

- تحليل مالي 50

- استشارات مالية 37

- استشارات تداول وأسهم 26

- إدارة التجارة الإلكترونية 409

- إدارة برمجيات 299

- دعم فني وإداري 1217

- إدارة موارد بشرية 159

- استشارات موارد بشرية 46

- تطوير مؤسسي 37

- إدارة التوظيف 36

- رواتب وأجور 20

- تقييم وظيفي 11

- أنظمة موارد بشرية 9

- أخرى 59

- صوتيات 1064

- أسلوب حياة 605

-

كتابة وترجمة

10144

- محتوى مواقع 1317

- محتوى دراسي ومهني 1415

- تحسين المحتوى 970

- محتوى سوشيال ميديا 429

- ترجمة 1822

- إنجليزية للعربية والعكس 1535

- فرنسية للعربية والعكس 68

- تركية للعربية والعكس 39

- ألمانية للعربية والعكس 33

- صينية للعربية والعكس 17

- ترجمة لغات أخرى 130

- كتابة إبداعية 526

- محتوى متخصص 461

- محتوى طبي وصحي 162

- محتوى علمي 98

- محتوى قانوني 63

- محتوى تقني 47

- محتوى رياضي 19

- محتوى ديني وتاريخي 21

- محتوى مالي واقتصادي 20

- محتوى إخباري وسياسي 10

- أخرى 21

- محتوى تسويقي 306

- كتابة سيناريو 292

- سيناريو يوتيوب 108

- سيناريو فيديوهات قصيرة 44

- سيناريو فيديو سوشيال 41

- سيناريو أفلام ومسلسلات 31

- محتوى بودكاست 22

- أخرى 46

- تفريغ نصوص 2506

- محتوى الذكاء الاصطناعي 33

- أخرى 67

- بيانات 6623

-

تعليم عن بعد

1536

- تعلم المهارات الرقمية 439

- تعلم البرمجة 280

- تعلم الذكاء الاصطناعي 17

- تعلم التسويق الرقمي 88

- تعلم تصميم الجرافيك 43

- تعلم الفيديو والأنيميشن 11

- تعلم العلوم المتخصصة 444

- تعلم الرياضيات 134

- شروحات هندسية 64

- شروحات طبية 63

- تعلم العلوم 59

- تعلم المحاسبة 40

- تعلم القرآن الكريم 84

- تعلم اللغات 259

- تدريب وحل واجبات 220

- استشارات أكاديمية وتعليمية 48

- أخرى 126

حقق الأمان المالي لشركتك بمساعدة محلل مالي متخصص

إذا كنت تطمح لاستثمار أموالك في شركة معينة، أو تخطط لإطلاق شركتك الخاصة قريبًا، أو تعزم على مراجعة الأداء المالي لشركتك الحالية، فضع ثقتك في محلل مالي يجيب عن استفساراتك ويساعدك في اتخاذ قرارات مالية صائبة، أكمل الآن شراء خدمة التحليل المالي المناسبة من على خمسات واحصل على تحليلات دقيقة واحترافية.

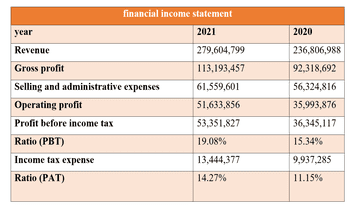

التحليل المالي أو Financial Analysis هو عملية فحص دقيق للمدخلات المالية ومخرجاتها خلال فترة معينة، وتعتمد بالكامل على التعامل مع الأرقام والنماذج الإحصائية. يعد التحليل المالي مجالًا استشاريًا يقوم على دراسة الأوضاع المالية للشركات مع وضع مؤشرات الوضع الاقتصادي المحلي والعالمي في الحسبان، وعلى أساس هذا التحليل يمكن اتخاذ القرارات الصحيحة التي تصب في مصلحة الشركة.

يهدف التحليل المالي إلى دراسة الوضع المالي لشركتك وتقديم استنتاجات وتوقعات مبنية على مؤشرات الزيادة والانخفاض، وهو ما يساعدك على اتخاذ القرارات المالية التي تعود بالنفع لك، بالإضافة إلى:

- التحقق من وجود استقرار مالي داخل شركتك، من جهة وجود سيولة كافية تضمن لها الوفاء بالتزاماتها المالية وتغطية النفقات ودفع الديون ومواجهة الأحداث غير المتوقعة.

- تقييم الصحة المالية لأعمالك بالنظر إلى حجم الإيرادات ومعدلات النمو وعائد السهم، ويعد هذا تحديدًا الجانب الذي يهم المستثمرين ممن هم على وشك وضع أموالهم في خزينة شركتك.

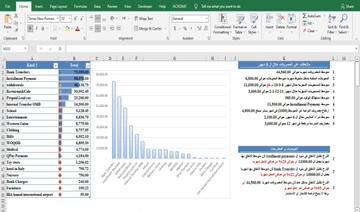

- تحليل ومراقبة الأداء المالي للشركة بالكامل بالأرقام والإحصاءات والتقارير المفصلة اعتمادًا على المقاييس والنسب مثل التدفق النقدي والإيرادات وإجمالي الربح.

- كشف الثغرات في القوائم المالية وسدها، وتتمثل هذه الثغرات في الاختلافات التي قد توجد بين الأداء المالي الفعلي للشركة وأدائها المالي المتوقع أو المطلوب.

- وضع خطط مالية طويلة الأمد، وهذا يتضمن التخطيط الضريبي والإستراتيجي مثل وضع رؤية حقيقية للشركة لتحقيقها خلال السنوات القادمة كالأرباح التي تطمح لتحقيقها على المدى البعيد.

- معرفة الأسباب الفعلية وراء انخفاض الأرباح، وتقديم طرق حقيقية واقتراحات عملية لزيادتها.

- توقع المخاطر المحتملة والعوامل التي قد تؤثر على نشاط الشركة في المستقبل ومنها المخاطر المتعلقة بالسوق مثل تغير أسعار الفائدة أو صرف العملات أو السلع.

لا يتطلب شراء خدمة التحليل المالي من موقع خمسات مجهودًا كبيرًا، كل ما عليك فعله هو اتباع الخطوات التالية:

- استخدم علامة البحث أعلى الصفحة للعثور على نتائج أكثر دقة للخدمات التي يمكنك الاختيار من بينها بكتابة تحليل مالي أو ما شابه في شريط البحث.

- اطّلع على الخدمات المقدمة من البائعين وأسعارها وتفاصيل كل خدمة والتقييمات التي حصل عليها البائعون من عملائهم السابقين.

- تواصل مع المحللين الماليين في حال أردت الاستفسار عن الخدمات بالضغط على زر "تواصل" بجانب اسم صاحب الخدمة.

- راجع تطويرات الخدمة فربما تجد البائع يتيح خدمات إضافية بسعر أنسب وتحصل على صفقة أفضل.

- اختر الأنسب لك من بين الخدمات المعروضة ثم اضغط على "أضف إلى السلة".

- اتجه إلى خطوة الدفع، ويتيح لك خمسات الدفع وفق تفضيلاتك الشخصية بكل سهولة عبر رصيدك في خمسات أو البطاقة الائتمانية أو باي بال أو Apple Pay أو Google Pay.

يستخدم المحلل المالي عدة طرق تساهم في عملية صنع القرار، وتتميز جميع أساليب التحاليل المالي بخصائص مشتركة مثل: الدقة، قابلية المقارنة، البساطة وسهولة الفهم، المرونة، وجود مدى زمني محدد، النهج الكمي.

وعلى الرغم من الخصائص المشتركة التي تجمع بينها كل أساليب التحليل المالي، توجد بعض الخصائص والفروق الدقيقة بين أغراض الاستخدام تميز كل أسلوب عن الآخر، ومن أشهر أساليب التحليل المالي:

- التحليل الأفقي: يُجرى بهدف التأكد العميق من الأداء المالي الإجمالي للشركة على مدى عدة سنوات والمقارنة بينها وبين سنة محددة يُطلق عليها "سنة الأساس" من حيث الأداء المالي والإداري واستخدام النتائج للتوصية بالإجراءات اللازمة لتحسين الأداء العام.

- التحليل الرأسي: يهدف إلى تحليل أداء الشركة وعرض تفصيلي للأرباح والنفقات والأصول والخصوم على مدى زمني أقل، عادةً ما يكون سنوي أو نصف سنوي أو ربع سنوي. أبرز ما يميز التحليل الرأسي هو الحجم النسبي الذي يتمثل في تقدير حجم الشركة بالنسبة للقطاع أو الصناعة بالكامل مما يساعد في فهم أفضل لوضع الشركة التنافسي بالنسبة لأقرانها.

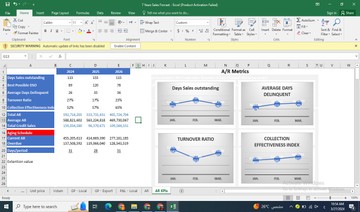

- التحليل النسبي: يشمل مجموعة من المؤشرات والنسب المئوية التي تستخدم لتقييم أداء الشركة والتأكد من تطورها بالشكل المطلوب. من أمثلة النسب المستخدمة: نسبة السعر إلى الأرباح (P/E) والعائد على السهم (ROE) وهامش الربح الإجمالي والتشغيلي ومعدل دوران الأصول.

- تحليل الاتجاه: يُستخدم للتنبؤ بالأرباح المتوقعة ومعدلات النمو والاستثمارات للشركة على مدى الأشهر أو السنوات القادمة، واقتراح بعض الإجراءات اللازمة لتحقيق الأهداف المالية.

يوجد العديد من أنواع التحليل المالي نظرًا لوجود جوانب مالية مختلفة للشركة تحتاج التقييم؛ ويوفر كل نوع معلومات مختلفة ويخدم غرضًا محددًا. ويمكن تقسيم التحليل المالي وفقًا لبعض العوامل إلى:

- تحليل الائتمان: يُجرى لتقييم قدرة المقترضين على سداد الديون عبر تحليل تاريخهم الائتماني ووضعهم المالي وتحديد السعر المناسب للفائدة المفروضة.

- تحليل الأسهم: يستخدم لتحديد القيمة الجوهرية للسهم وتتضمن العملية مقارنته بسعر السوق الحالي لتحديد ما إذا كان السهم مُقدَر بأقل من قيمته الحقيقية أم مبالغ فيه.

- التحليل الإداري: يشير إلى استخدام البيانات وأساليب التحليل المختلفة لقياس كفاءة وفعالية ومدى ربحية التحركات والعمليات التي يجريها مديرو الشركة لمساعدتهم على اتخاذ قرارات مدروسة تعزز الاستقرار المالي ونجاح المنظمة.

- تحليل ثابت: يوفر مراجعة للقوائم المالية خلال فترة واحدة متصلة، ويعتمد على التحليل الرأسي.

- تحليل ديناميكي: يستهدف مراجعة القوائم المالية خلال عدة سنوات، ويعتمد بشكل كبير على التحليل الأفقي.

- تحليل داخلي: يقوم به المديرون والمنفذون أنفسهم إذا كانت لديهم المعرفة اللازمة بأساليب التحليل المالي؛ فهم يستطيعون الاطّلاع على كل ملفات الشركة وقوائمها المالية.

- تحليل خارجي: يُجرى بواسطة أشخاص ذوي خبرة من خارج الشركة مثل المحللين الماليين والمستثمرين والحكومة اعتمادًا على القوائم المالية المسموح بتداولها خارج نطاق المديرين والمنفذين.

تُمكّن نسب التحليل المالي المختصين من تقييم الصحة المالية للشركة وأدائها، وهي توفر رؤى مهمة حول قدرة الشركة على تحقيق الأرباح وإدارة شؤونها المالية. أما بالنسبة للمستثمرين، فهي تساعدهم على اتخاذ قرارات مستنيرة بشأن الشراء أو الاحتفاظ أو بيع الأسهم في الشركة. ولعل أبرز نسب التحليل المالي:

- نسبة الديْن إلى حقوق الملكية (صافي المديونية): تُستخدم لمقارنة إجمالي ديون الشركة بإجمالي حقوق المستثمرين. تشير النسبة الأعلى إلى اقتراض الشركة الكثير من الديون لتمويل عملياتها.

- نسبة السعر إلى الأرباح (P/E): تعطي مؤشرًا عن قيمة أسهم الشركة. كلما زاد الناتج دفع المستثمرين سعرًا أعلى للسهم، إذ تحقق الشركة أرباحًا جيدة مما يعني عوائد جيدة لهم.

- العائد على السهم (ROE): تقيس هذه النسبة العائد الذي تولده الشركة على حقوق الملكية المستثمرة فيها. يتم حسابه بقسمة صافي الدخل على إجمالي حقوق الملكية. يشير العائد على حقوق الملكية المرتفع استخدام الشركة أسهمها بكفاءة لتوليد الأرباح.

- هامش الربح الإجمالي: يُعبر عن النسبة المئوية للإيرادات التي تحتفظ بها الشركة بعد طرح تكلفة البضائع المباعة. يشير هامش الربح الإجمالي المرتفع إلى أن الشركة تدير التكاليف بكفاءة.

- النسبة الجارية: تتعلق بقدرة الشركة على الوفاء بالتزاماتها قصيرة الأجل بمقارنة أصولها الحالية بخصومها المتداولة. تشير نسبة 1 أو أعلى إلى نجاح الشركة في الوفاء بالتزاماتها قصيرة الأجل.

- هامش الربح التشغيلي: يمثل النسبة المئوية لإيرادات الشركة المتبقية بعد طرح جميع نفقات التشغيل. يشير هامش الربح التشغيلي المرتفع إلى تحكم الشركة الفعلي في نفقاتها وتحقيق الأرباح.

- معدل دوران الأصول: يشير إلى كفاءة الشركة في استخدام أصولها لتوليد الإيرادات. تدل نسبة دوران الأصول المرتفعة إلى استخدام الشركة أصولها بفعالية لتوليد الإيرادات.

- ربحية السهم (EPS): يُحسب منها جزء ربح الشركة المخصص لكل حصة قائمة من الأسهم. تعني ربحية السهم المرتفعة أن الشركة تحقق الكثير من الأرباح مقارنةً بعدد الأسهم القائمة.

- العائد الربحي: يحدد المبلغ النقدي الذي تعيده الشركة إلى مستثمريها في شكل أرباح مقارنةً بسعر السهم. يتم حسابه بقسمة توزيعات الأرباح السنوية للسهم على سعر السهم. يشير عائد توزيعات الأرباح المرتفع إلى أن الشركة تعيد الكثير من النقد لمساهميها.

يتضمن التحليل المالي العديد من الخطوات التي ينفذها بائع الخدمة تباعًا، منها:

- جمع البيانات المالية اللازمة مثل الميزانية العامة وبيان الإيرادات وبيان التدفقات النقدية لبدء عملية التحليل.

- استعراض البيانات وفحصها لتسجيل أي ملاحظات أولية هامة.

- حساب النسب المالية الرئيسية، مثل: نسب السيولة والربح والديون.

- مقارنة النسب المتحصل عليها بالنسب الطبيعية الشائعة في قطاع الأعمال.

- تحديد نقاط القوة والضعف بناءً على النسب ومقارنة الشركة بنظيراتها.

- تقديم المقترحات لتحسين الوضع المالي للشركة.

- المتابعة المستمرة ومراقبة المستجدات المالية.

خلال تنفيذ خدمة التحليل المالي ننصحك بالبقاء على تواصل مستمر مع مقدم الخدمة، ويمكنك عقد اجتماع افتراضي معه لاستعراض النتائج المالية ومناقشتها.